規模の大きい土地、と一言で言っても、かなり捉え方は異なります。

例えば、1つの家の敷地となっている土地が、「地番○○町××丁目1番1、1番2、1番3…」等のように登記簿上は複数の地番で構成されていることも珍しいことではありません。

このような場合、相続税申告時の評価に当たってそれぞれの土地を登記簿上の1筆ごとに評価するのか、それとも一体として評価するのかで当然土地の面積は変わります。

評価に当たってどのような範囲の土地を1つの土地として捉えるのかということを「評価単位」と言いますが、評価単位をどうとらえるのかは過去にも相続税申告の評価において否認の採決等が多く出されており、微妙な点を含む論点です。

物的な面から見た評価単位のとらえ方の原則

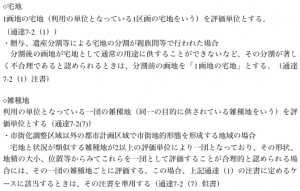

財産評価基本通達(以下、通達)によると、土地の評価単位の原則は以下のようになっています。

かみ砕くと、宅地も雑種地も①物理的にくっついている土地で、②利用状況が同一かどうかで評価単位を捉えますよということです。

尚、雑種地についてはその判定が非常に難しいということも別の論点としてありますが、そちらは別記事で解説します。

権利の面から見た評価単位のとらえ方

土地はくっついているかいないかという物的な面の他に、「誰がその土地の権利を持っているか、誰がその土地を利用しているか」という目に見えない権利の側面もありますから、この面でも評価単位を考える必要があります。

以上のように国税庁のホームページには掲載されています。この場合の評価単位区分の原則は以下のとおりです。

- 宅地の所有者による自由な使用収益を制約する他者の権利(原則として使用貸借による使用借権を除く)の存在の有無により区分する

- 他者の権利が存在する場合には、権利の種類及び権利者の異なるごとに区分する

例えば300㎡の土地が1筆あり、所有者が住んでいる家があり敷地面積は150㎡、同じ土地の上に借地人が家を建てて住んでいる部分があってその土地面積は150㎡というような場合、土地の面積は300㎡ではなく150㎡の土地が2つあるものとして評価しますということです。

借地権があればその部分は所有者といえども自由に利用することはできませんから、評価単位は分けてくださいね、ということになります。

ただし、使用借権は除かれています。使用借権とは、とても大雑把にわかりやすく言うと、「無料、または著しく安い値段で使わせていること」を言いますが、この場合は評価単位として分けなくて良いということになります。

大雑把に言うと、地代を取って貸している土地は評価単位を分ける、タダで貸している土地は評価単位を分けないということになります。

まとめ

この記事では評価単位のとらえ方の原則をお話ししました。

不動産に慣れていない方には、ちょっとイメージが持ちにくい話かもしれませんが、相続税評価にわざわざ「規模の大きい土地の評価」が規定されているということは、土地の面積によって価値が変わるという経験則を国税局が認めているということです。

そして、同じ所有者の土地が隣接して続いている場合、どこかで評価単位を区切らなければ一般的に面積が大きくなればなるほど土地の価格(単価)は下がっていきます。

その逆もしかりで、評価単位を適切に把握していないと、本来土地の単価を低く申告できる土地についても過大な評価額で申告してしまうことになり、結果高い相続税を支払わなければならなくなることもあります。

この記事では原則をお話ししましたが、これ以降は国営不服審判所等で問題となった事例を紹介していきます。