減価償却は税務対策上有利になる会計処理なのですが、これによって不動産投資から得られる利益を会計上少なくしたり、赤字にしたりしていることに変わりはありません。

つまり、決算書類上は運営状態が悪くなっていると見ることもできるわけです。

不動産投資では新たに物件を取得する場合には融資を受けるのが一般的ですが、これによって金融機関の審査に通らないようなことが起こってしまうのではないかという不安を持たれる方もいると思いますので、解説します。

減価償却による赤字は融資審査には関係がない

結論を先に言うと、減価償却費を多くとって会計上利益が少なかったり最終損益が赤字であったりしても、融資審査の評価が悪くなるということはありません。

金融機関の関心事は、「融資先が滞りなく返済できるか」ということです。そのため、最終利益ではなく、実際のお金の流れ、キャッシュフローを重視します。

減価償却費は「会計上費用として計上できるけれど実際にはお金が出て行かないもの」です。帳簿上費用として計上されるだけで、実際にその金額が支出されるわけではありません。

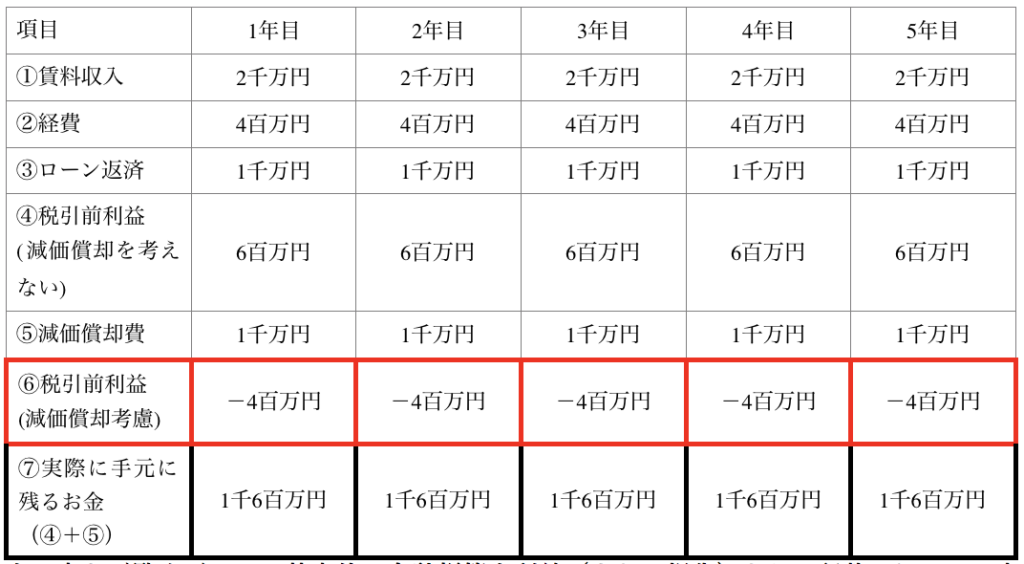

上の表をご覧ください。基本的に会計帳簿上利益(または損失)として記載されるのは赤枠で示した⑥の税引前利益です。これから法人税または所得税等を控除した額が最終利益・最終損失となります。

しかし、減価償却は実際にお金が出て行かない費用ですから、実際に手元に残っているお金は⑦の欄です。

金融機関はその部分をきちんと見て返済能力を評価してくれます。

特に最近の会計処理では貸借対照表や損益計算書だけではなく、キャッシュフロー計算書が重視されるようになってきています。このキャッシュフロー計算書でも「利益+減価償却費」が記載されますが、この発想で金融機関は融資審査を行っています。

このことは不動産(建物)に限らず、機械・車両等の固定資産から生じる減価償却費であっても同様です。ただし、不動産投資以外の一般事業において、固定資産から生じる減価償却費があまりにも多く、売上高が少ない場合は「先行投資ばかりしていて実際の売上に結び付いていない」と判断されますからこの限りではないようです。

金融庁検査マニュアルの内容

金融機関の融資審査は、基本的に金融庁の定める検査マニュアルに基づいて行われます。これに各金融機関ごとの融資審査への考え方が乗ってくるものだと考えていただければ良いでしょう。

この金融庁の検査マニュアルにおいても、減価償却費を計上することで会計上赤字になっていても、キャッシュフローがプラスであれば正常な経営を行っている企業として判断して良いという回答がなされています。(下記リンク先の検査マニュアルに対するよくある質問Q&Aの51頁)

https://www.fsa.go.jp/manual/manualj/20170530.pdf

以上からも、仮に減価償却で会計処理上赤字であってもキャッシュフローがプラスであれば、融資審査の障害になる可能性は低いと言えます。

纏め

- 減価償却は実際にはお金の支出がない費用であることが重要

- 減価償却費により会計処理上赤字であっても、キャッシュフローがプラスでありさえすれば融資審査への障害にはなりにくい

コメント